近几十年来,新兴市场和发展中经济体(新兴经济体)的资本流动经历了几轮繁荣-萧条周期,这通常部分源于外部形势的变化,例如主要发达经济体的货币政策决定。在近期全球货币政策收紧期间,许多新兴经济体的资本流入都展现出了相对的韧性,这得益于稳健的政策框架和健康的国际储备。然而,在外部借款成本上升的情况下,一些最脆弱的国家受到了极其严重的影响,欧洲债券发行量的急剧放缓就说明了这一点。

“欧洲债券”是由各国以本国以外的货币(通常是美元或欧元)发行的国际债务工具。欧洲债券主要由风险较高的新兴经济体发行,目的是为了避免受到其往往并不发达的国内资本市场的限制,让这些借款国能够获得外国资本,并实现其资金来源的多元化。但与本币债券不同的是,欧洲债券给借款国带来了汇率风险,且其利率对计价货币的货币政策十分敏感。

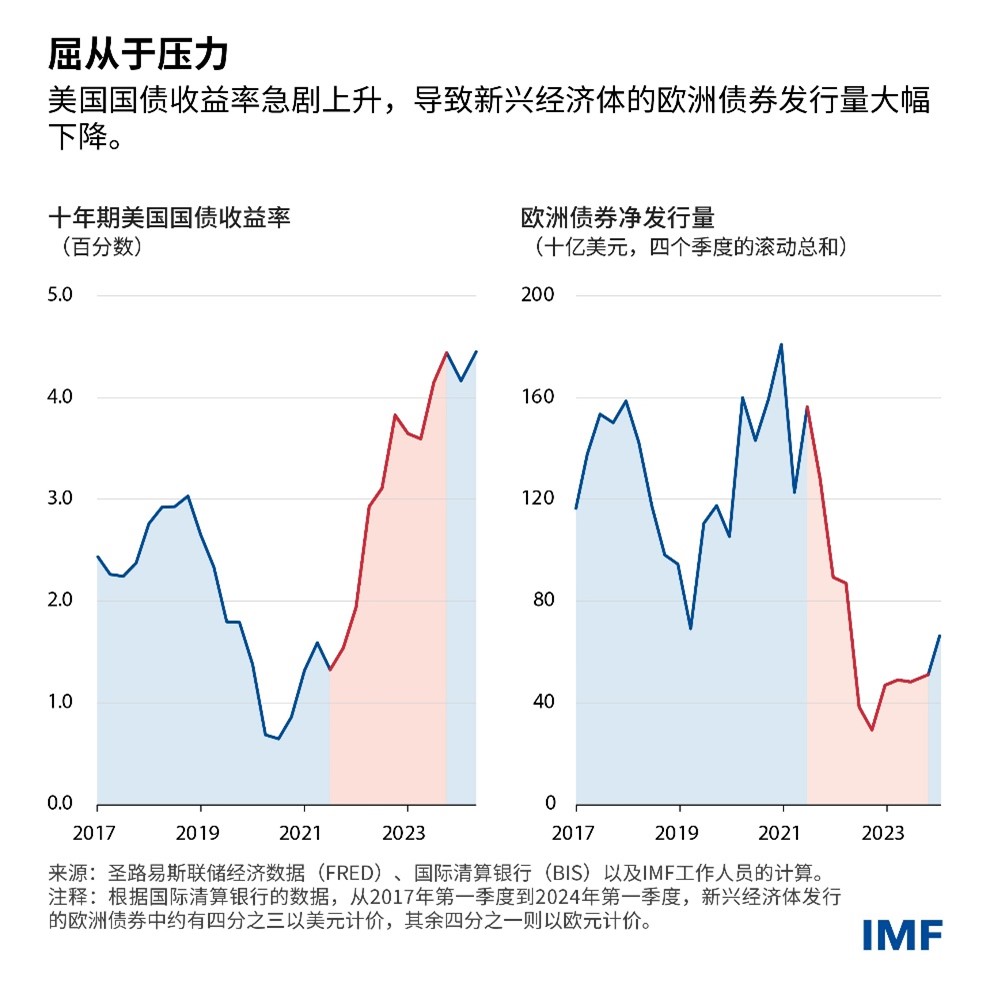

本期《本周图表》突显出了新兴经济体欧洲债券净发行量的急剧放缓,其在2022年至2023年的年度净发行量下降至400亿美元,与前两年相比下降了70%。在此期间,在75个国家中,有26个经历了欧洲债券的净流出,总额达到580亿美元(包括玻利维亚和蒙古等国家)。出现这些资本流出的原因是到期的欧洲债券数量超过了新发行量,而不是全球投资者出售所致。

欧洲债券流入的减少反映了多重因素的共同作用,这既包括外部金融环境的收紧,也体现了受影响经济体本已存在的脆弱性(如财政和外部可持续性方面的挑战)。一些基本面和政策框架较为稳健的国家能够用发行本币债代替外币债,其部分资金来源于国内投资者。为应对这种状况,许多国家都通过削减投资来减少进口,但这对经济增长带来了不利影响。许多国家还动用了储备缓冲,而这可能削弱它们抵御未来冲击的能力。

欧洲债券净发行量与发达经济体利率(以十年期美国国债收益率来近似替代)之间存在着很强的负相关关系。在疫情期间,当美国和其他发达经济体的债券收益率暴跌时,新兴经济体的借款人曾利用低廉的借款成本发行债券。

而在随后美联储和其他主要央行收紧货币政策期间,由于借款利率升至很高水平,许多评级较低的新兴经济体的欧洲债券流入都枯竭了。即便利差有所扩大(有利于新兴经济体),欧洲债券发行量却仍减少了,这表明外部利率对此类资本流动的影响巨大。

今年,随着若干主要发达经济体央行开始放松货币政策,全球利率环境已开始更有利于借款国。在这一因素的支持下,2024年第一季度的欧洲债券发行量恢复至400亿美元,贝宁、科特迪瓦等国也重返了市场。美联储开启新一轮宽松周期,可能会支持欧洲债券发行量的进一步反弹和新兴经济体资本流入的更广泛恢复。